気候変動への取り組み

気候変動に対するNBFの認識

2015年12月、国連気候変動枠組条約第21回締約国会議(COP21)において2020年以降の温室効果ガス排出削減等のための新たな国際枠組みとしてパリ協定が採択され、世界全体の平均気温の上昇を産業革命以前と比べて2℃よりも十分低く保つ目標とともに、1.5℃までに制限する努力目標が掲げられました。

NBFは不動産投資運用事業に関し、地球温暖化を抑制し気候変動によるリスクを低減するために、エネルギー消費を抑え温室効果ガス(GHG)排出が少ない事業を行うことは社会的使命と位置付け、マテリアリティ(重要課題)の一つとして設定しています。

TCFD(気候関連財務情報開示タスクフォース)への賛同

NBFMは気候関連課題に関する情報開示を推進するため、2021年にTCFD(Task Force on Climate-related Financial Disclosures:気候関連財務情報開示タスクフォース)への賛同を表明しました。この賛同と同時に、NBFMは「TCFDコンソーシアム」にも参加しています。日本国内における多くのTCFD 賛同企業・団体が参加する同コンソーシアムでは、気候関連課題に関する情報開示のあり方やその活用の仕方等が議論されています。NBFMでは、気候変動が事業や財務に影響を及ぼすリスクと機会について分析した上で、関連する情報の開示を推進していきます。

ガバナンス

NBFMは「ESGに係る取り組みに関する規程」に従い、NBFMの代表取締役社長を最終決定権限者とした「ESG推進会議」を組織しており、ESG課題の一つである気候変動に係るリスク及び機会の特定・評価・管理、およびリスク軽減に向けた施策の実施や、目標・KPI設定等について決定します。また、NBFの役員会およびNBFMの取締役会では、気候関連課題に関する決議事項やその取り組みの進捗についてESG推進会議から報告を受け、必要に応じて、リスク管理プロセスの見直しや新たな行動の指示を行っています。

なお、NBFMのESG推進体制については、「ESG推進体制」をご参照ください。

戦略

シナリオ分析の範囲と前提

今回行ったシナリオ分析においては、NBFが保有するすべての資産を対象としました。

NBFでは、シナリオ分析にあたっての以下のシナリオを参照しています。また、各シナリオでは以下のような世界観を想定しています。

| 区分 | シナリオ概要 | 主な参照シナリオ |

|---|---|---|

| 4℃シナリオ | 産業革命前との比較で4℃の気温上昇が想定されるシナリオ。 世界の脱炭素に向けた取り組みが十分に進展せずに気候変動が進行し、災害が激甚化し物理的リスクが現在の世界よりも大きいものとなります。法規制の強化等の移行リスクは比較的小さく抑えられますが、オフィスの空調コスト増加や異常気象の激甚化に備えた対策費用の増加等が懸念されます。 |

|

| 1.5℃シナリオ |

産業革命前との比較で1.5℃の気温上昇が想定されるシナリオ。 世界で脱炭素に向けた取り組みが深化し、物理的リスクが比較的小さく抑えられる一方で、取り組みを進めるにあたっての法規制等のリスクは現在よりも大きく厳しいものとなります。具体的には、オフィスからのGHG排出への課税に伴うコスト増加が考えられる一方、事業機会として環境性能の高い物件の賃料の上昇等が期待されます。 |

|

リスク・機会の特定、財務的影響の評価および取り組み

NBFは、前述の各シナリオを参照しながら、不動産投資運用事業に関するリスクと機会を特定したうえで、それらの事業及び財務への影響を以下のように分析・評価しました。

この結果をもとに、リスクの軽減と機会の実現のため、以下のような様々な取り組みを行います。

| リスク | 小 | 中 | 大 | |||||

| 機会 | 小 | 中 | 大 | |||||

| 分類 | 主なリスク・機会 | 事業及び財務へ影響を与えうる要素 | 財務的影響 (百万円) | リスク・対応策・取り組み | ||||

|---|---|---|---|---|---|---|---|---|

| 4℃シナリオ | 1.5℃シナリオ | |||||||

| 中期 2030 |

長期 2050 |

中期 2030 |

長期 2050 |

|||||

| 移行リスク | 政策と法 |

GHG排出量規制の導入 炭素税の導入 |

法規制対応によるコストの増加(※) | ー | ー | 960 | 1,270 |

|

| 省エネ基準の強化 | 省エネ化に伴う改修費用増加(※) | ー | ー | 8,070 | 3,010 |

|

||

| 投資対象の希少化による物件取得価格の上昇 | ー | ー | ー | ー |

|

|||

| 技術 | 環境性能に関する新規技術の普及 | |||||||

| 新規技術の導入による改修費用の増加 | ー | ー | 250 | 70 |

|

|||

| 市場 | 資金調達における環境性能価値の変化 | 相対的に環境性能が低い場合の資金調達コストの増加 | ー | ー | 2 | 10 |

|

|

| テナントの環境性能に関するニーズの変化 | 相対的に環境性能が低い場合の賃貸収益の低下 | ー | ー | 90 | 90 |

|

||

| 評判 | 気候変動への対応の遅れによる企業(ブランド)価値の低下 | (ブランド力低下による)賃料収入の減少 | ||||||

| 物理リスク | 急性 | 異常気象(台風・洪水・集中豪雨)の激甚化 | 対策費用の増加 | 5 | 1 | ー | ー |

|

| 被害発生時の営業収益低下 | 560 | 560 | ー | ー |

|

|||

| 被害発生時の復旧コストの発生 | 2,560 | 2,560 | ー | ー |

|

|||

| 慢性 | 海面の上昇 | 対策費用の増加 | ー | ー | ー | ー |

|

|

| 平均気温の上昇 | 空調負荷増大によるコストの増加 | 170 | 520 | 140 | 200 |

|

||

| 機会 | 資源の効率 | 高効率設備の導入 | 水光熱費の削減 | ー | ー | 580 | 580 |

|

| 製品及びサービス | 低排出な設備・サービスの提供によるテナント・入居者の訴求 | テナント・入居者誘致による収入増 | ー | ー | 4,500 | 6,000 |

|

|

| 市場 | テナント・入居者の嗜好の変化に合わせた賃貸物件を継続的に提供 | |||||||

| 新規投資家層の開拓 | 気候変動問題対応を重視する投資家への対応・訴求による資金調達量の増加、調達コストの低下 | ー | ー | 5 | 20 |

|

||

| 回復力 | 防災性能向上による気候関連リスクへの適応能力向上 | 防災性能向上による自然災害に対するレジリエンス向上 | 210 | 210 | ー | ー |

|

|

- 移行リスクの一部ではCRREM(Carbon Risk Real Estate Monitor)を用いた評価分析を行っています。

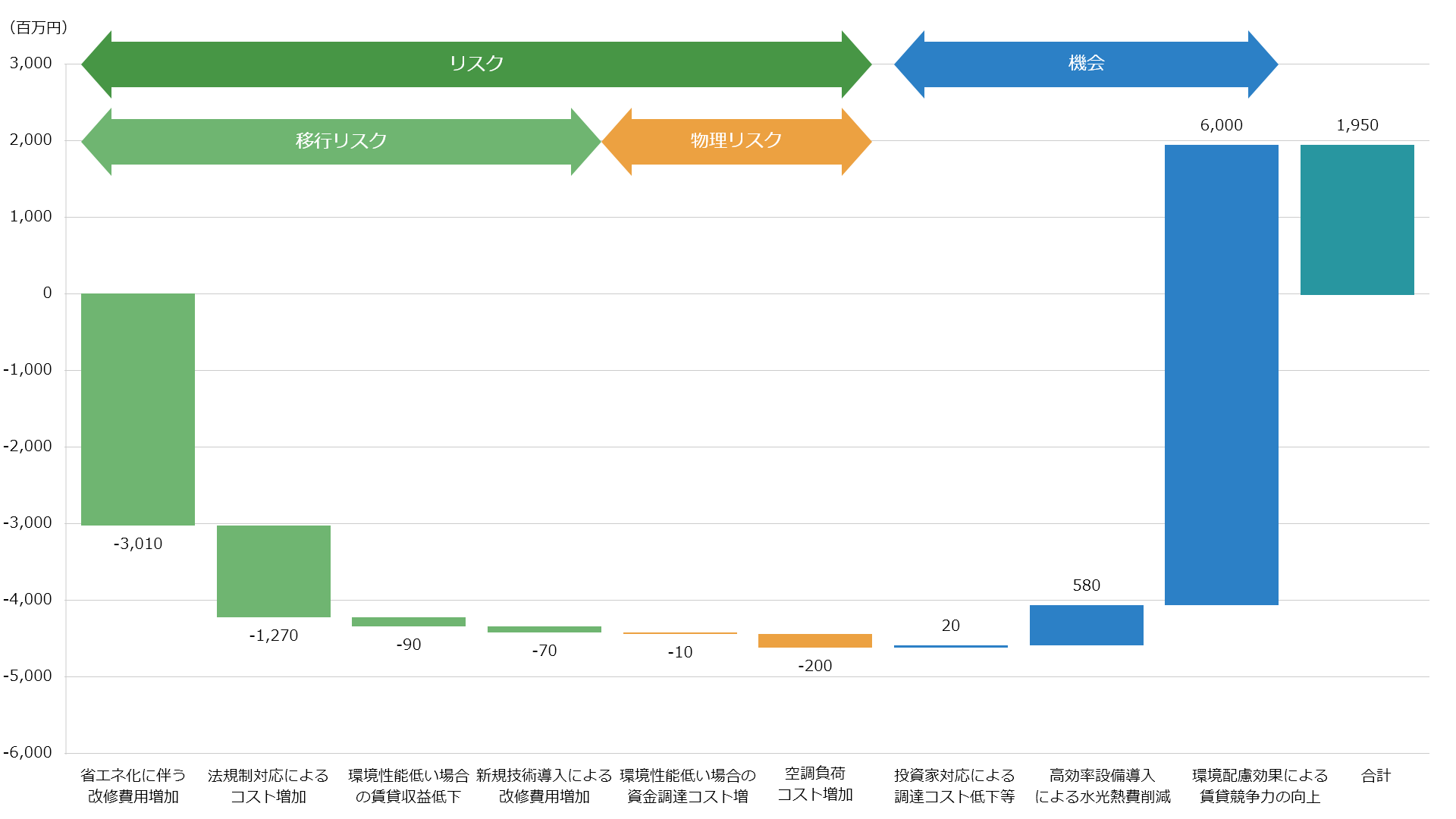

目指すべき方向であり、相対的に蓋然性の高い1.5℃シナリオについて、以下の様に財務影響の増減をチャートにしました。

省エネ改修や法規制対応等の費用の増加があるものの、取り組みを行うことによる賃貸競争力の向上から、プラスの財務影響の機会が生じると考えられ、総合的に勘案しポジティブなシナリオであると評価しています。

1.5℃ 2050年 事業および財務への影響 試算

- NBFのポートフォリオ、運用実績等を踏まえて、主要機関が提示するシナリオ等を参考に試算した年間の影響額であり、数値の正確性を保証するものではありません。また、想定する対応策についても、試算上の想定であり、実行を計画・決定したものではありません。

● 移行リスク

気候変動に関する対策として、パリ協定及びグラスゴー気候合意による世界の平均気温上昇を産業革命前比1.5℃に抑えるという努力目標、更には日本の「2050年カーボンニュートラル」の実現のため、GHG排出量を抑制することが喫緊の課題です。

NBFでは、脱炭素社会への移行による政策、法規制の強化、イノベーションの加速、オフィス賃貸事業各当事者の行動変革等を想定し、GHG排出量の削減を主要なマテリアリティとして設定して掲げた数値目標の達成手段の一環として、以下のような取り組みを行っています。

-

省エネ改修計画の計画的な実施

保有物件の省エネ改修計画に基づき、LED化の推進や高効率設備の導入に取り組んでいます。また、東京都大規模事業所のGHG排出量の削減を課す総量規制(東京都C&T制度)の対象となっている物件が14物件(ポートフォリオの約21%、物件数ベース、2024年12月末時点)あり、2025年から2029年までの間に平均50%の削減を実現できるよう、計画を検討・推進しています。省エネ改修を実施した物件については、適宜その効果について検証を行っています。 -

再生可能エネルギー由来電力の導入

保有物件の共用部・専有部電力のグリーン化を進めることで、入居企業の皆様の購入電力のグリーン化ニーズに対応するとともに、保有物件のGHG排出量の削減を進めています。 -

環境性能に優れたポートフォリオの構築

NBFでは環境負荷の低減や省エネルギー等に配慮して開発された物件や、環境効率性が良い物件(エネルギー消費を抑え、GHG排出量の少ない物件等)を積極的に取得することで、環境性能に優れたポートフォリオの構築に取り組んでいます。 -

内部炭素価格(インターナルカーボンプライシング:ICP)の導入

NBFでは、投資に関しCO2排出量まで考慮した経済性評価を行うため、t-CO2あたりの価格を設定(20,000円/t-CO2)した上で、主にLED交換工事のような環境関連工事において発生および削減されるCO2排出量を試算し、工事実施判断の参考にしています。

● 物理リスク

気候変動により平均気温、海面水位の上昇が世界的に観測されており、日本においても平均気温の上昇、大雨、台風等による被害が観測されています。地球温暖化の進行に伴い、今後は自然災害の激甚化のリスクが更に高まることが予測されます。NBFでは、保有物件のリスク軽減のために、定期的に災害リスクを評価した上で以下の取り組みを行っています。

-

建物・設備改善の計画的な実施

ハザードマップによる水害リスクを分析した上で策定された浸水対策計画に基づいて、防潮設備の設置・改善を行っています。また、非常用発電機の更新・増強を計画的に実施しています。

防潮設備の設置

(NBF東銀座スクエア)

非常用発電機点検・更新

(NBF高輪ビル)

非常用発電機の増設

(NBF渋谷ガーデンフロント)

-

災害発生時を想定した備え

レジリエンス向上のため、BCP体制の強化、防災備蓄品の配備、防災訓練等を行っています。

また、運営管理を行う株式会社NBFオフィスマネジメントとの間では、早期に被災状況を把握する高度な緊急連絡体制を構築しています。

● 機会

パリ協定を契機に脱炭素化を企業経営の機会として取り込む動き(脱炭素経営)が進展しており、気候変動を緩和し、また変化に適応させる取り組みは、新たなビジネスチャンスの創出に寄与すると考えています。

NBFでは、移行リスクに対応することで、賃貸競争力の向上等の機会も生じることから、気候変動の緩和・適応を目的に保有物件にて、以下のような取り組みを行っています。

-

グリーンビルディング認証の取得

オフィスビル入居における環境性能嗜好の高まりを背景に、保有物件のスペックや各種取り組みに関する第三者の認証を付加価値と捉え、全ての物件でグリーンビルディング認証を取得しています。 -

グリーンファイナンスの調達

温室効果ガス排出量削減、再生可能エネルギーへの投資など、環境に良い効果を与える取り組みに特化した資金調達を行うグリーンファイナンスに取り組んでおり、年間100億円以上の調達を目指しています。

リスク管理

NBFMがNBFの不動産投資運用事業に関する気候変動関連のリスクを管理するプロセスは以下の通りです。

リスクと機会を特定、評価するプロセス

気候関連課題に関する重要なリスクと機会については、ESG推進会議において3か月に1回以上議論されています。

リスクを管理するプロセス

気候関連課題に係る最高責任者である代表取締役社長は、ESG推進会議において特定、評価されたリスクに対して、対応策の検討をESG・業務推進部に3か月に1回以上指示します。ESG・業務推進部は対応策の検討結果及びその実施状況を受けて、モニタリング(例:GHG削減目標に対する実施状況の確認、増減理由の分析、必要な対応策の検討等)を行っています。

全社的なリスク管理プログラムへの統合

気候変動関連のリスクは他の事業上のリスクと同様に全社的な総合的リスク管理のプロセスの中に統合されており、リスク管理会議にて3か月に1回以上議論されます。

- ESG推進会議、ESG・業務推進部に関する説明はこちらをご確認ください。

指標と目標

NBFが不動産投資運用事業に関して、気候変動問題と関連して設定している指標及び目標については、「マテリアリティ」ページをご参照ください(該当する指標は「GHG排出量」、「CO2排出量原単位」、「グリーンビルディング認証取得率」及び「グリーンファイナンスの調達金額」です)。各指標の実績値については、それぞれ以下のページをご参照ください。

- GHG排出量:環境パフォーマンス

- CO2排出量原単位:環境パフォーマンス

- グリーンビルディング認証取得率:グリーンビルディング認証の活用

- グリーンファイナンスの調達金額:グリーンファイナンス